【预披露税讯】美埃科技:私有化退市时,实控人通过BVI持股的香港主体实施私有化收购(现金+换股),鉴于交易对方主要为外籍自然人,其不适用总局公告2015年第7号关于非居民企业间接转让境内股权的征税规定2021.6.8

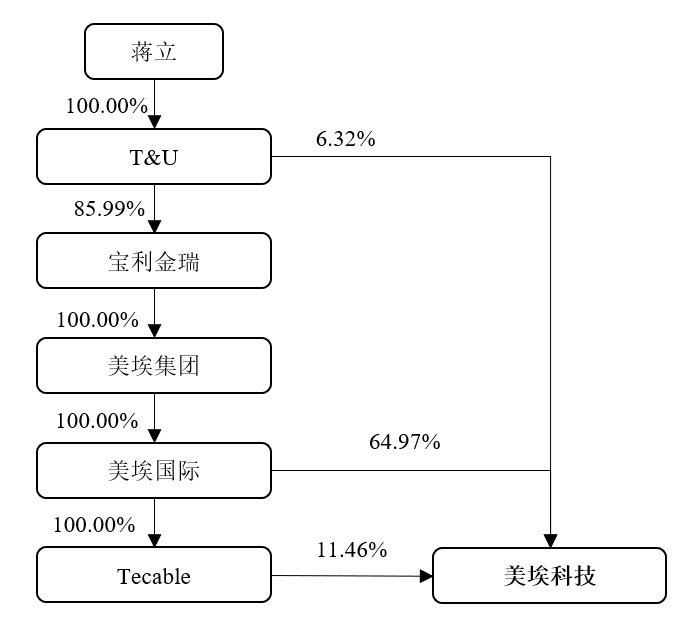

美埃科技(A20471.SH)于2020年9月24日发布招股书,披露间接股东美埃集团曾于2015年5月于伦敦交易所挂牌上市,后于2018年3月私有化退市。本次私有化收购由实控人蒋立通过BVI全资持股的宝利金瑞(2017年7月香港设立)实施,即宝利金瑞以现金收购及换股方式向美埃集团股东(主要为外籍自然人)收购其持有的美埃集团股票,定价为每股1.20英镑实施私有化收购(略高于美埃集团当时股价,私有化对价共约5,500万美元),2018年3月22日,宝利金瑞完成对美埃集团的私有化收购,美埃集团正式从伦敦证券交易所AIM市场摘牌。私有化完成后宝利金瑞持有美埃集团100%股份。

美埃科技(A20471.SH) 遂于2021年6月8日发布法律意见书,披露鉴于在私有化当时美埃集团系在伦敦证券交易所AIM市场公开挂牌的上市公司,宝利金瑞在私有化过程中以现金收购及换股方式向美埃集团股东(主要为外籍自然人)收购其持有的美埃集团股票,而《关于非居民企业间接转让财产企业所得税若干问题的公告》(总局公告2015年第7号)主要适用于非居民企业间接转让中国居民企业股权,因此本次私有化不适用前述规定。故,出售美埃集团股票的股东应就所得自行履行税收申报和缴纳义务。公司称本次私有化交易各环节符合税收法规的规定。

私有化(现金收购及换股收购)收购情况:

时间节点 | 私有化过程 | 备注 | |

2017年7月设立私有化实施主体 | 宝利金瑞于2017年7月12日在香港设立,全部由T&U持有,T&U系蒋立100%持股的BVI公司。与发行人实际控制人同为蒋立。 | 截止目前,私有化后控股架构: | |

2018年1月26日发出私有化要约 | 2018年1月26日,美埃集团发布公告,宣布其董事会接到宝利金瑞发出的私有化要约。根据该要约,宝利金瑞拟购买美埃集团发行在外的全部普通股股份,收购方式包括现金收购及换股方式收购。 | ||

2018年3月22日私有化收购完成 | 1、管理层股东换股 | 截至私有化之前,美埃集团发行在外的普通股共计41,960,500股。其中管理层股东合计持有9,184,050股,占美埃集团发行在外股份的21.89%。上述管理层股东以宝利金瑞增发的股份(合计增发了 2,188,737 股普通股,股本金额为15,241,850美元)作为私有化收购的对价,系按原持股比例平移。 截至私有化之前,美埃集团股东YapWeeKeong(叶伟强)、KohTatSeng、DingMingDak(陈民达)、GanBoonDia(颜文礼)、LimSimPheor(GM)和员工激励信托合计持有美埃集团9,184,050股,合称“管理层股东”。 | 管理层股东以其持有的美埃集团全部股份认购宝利金瑞新增发的股份,从而实现将其持有的美埃集团全部股份转让给宝利金瑞并相应取得宝利金瑞股份的目的。管理层股东通过宝利金瑞间接持有的美埃集团股份比例与换股之前其直接持有的美埃集团股份比例保持一致:

2019 年 11 月,由于美埃科技拟在境内申报上市,为保障员工的权益,美埃科技将原本在宝利金瑞层面持股的员工激励信托下翻至美埃科技层面。 |

2、现金收购 | 截至私有化之前,非管理层股东共持有美埃集团32,776,450股股份,占美埃集团发行在外股份的78.11%。宝利金瑞以现金支付上述股东的私有化收购对价,共计39,331,740英镑,约合5,500万美元。 | 根据CharlesRussellSpeechlysLLP律师事务所出具的意见,聘请Link这一类的第三方机构(系澳大利亚上市公司LinkGroup的下属公司,LinkGroup为其客户提供资金收付等服务)处理现金收付系英国上市公司私有化交易中的惯常操作,其目的系为了确保私有化交易涉及的现金资金安全。美埃集团、宝利金瑞及Link三方于2018年2月13日共同签署了Receiving Agent Services Agreement,美埃集团及宝利金瑞委托Link接收宝利金瑞支付的收购资金,并由Link统筹将相应现金对价支付给美埃集团的非管理层股东。 | |

资料来源:公告、大力税手整理

大力税手注:

1)、美埃科技间接股东在其他证券市场上市或挂牌情况。其间接股东美埃集团曾于2015年5月于伦敦证券交易所AIM市场挂牌上市,后于2018年3月私有化退市。自2018年3月美埃集团私有化完成后,宝利金瑞成为美埃集团的唯一股东,而宝利金瑞的控股股东为T&U,T&U的唯一股东及实际控制人为蒋立。自美埃集团实施私有化完成后,发行人的实际控制人为蒋立、间接控制发行人82.75%股权。

2)、员工激励信托背景及私有化前后的变化。

美埃集团通过信托公司 CapitaTrustees Limited (后更名为:Apex Financial Services (Trust Company) Limited)设立了员工激励信托,信托持有 2,554,650 股美埃集团股份,股份来源系美埃集团股东于伦敦证券交易所上市前的无偿让渡。2019 年 11 月,由于美埃科技拟在境内申报上市,为保障员工的权益,美埃科技将原本在宝利金瑞层面持股的员工激励信托下翻至美埃科技层面。参与员工激励信托计划的 21 名中国国籍员工共同设立了宁波五月丰,参与员工激励信托计划的 12 名非中国国籍员工共同设立了 PH,宁波五月丰及 PH 通过认购美埃有限新增注册资本的方式成为美埃有限股东。

*注:管理层股东换股前后(按原持股比例平移)其直接/间接持有美埃集团的权益情况如下:

姓名 / 名称 | 换股前 | 换股后 | ||

持有美埃集团的股份数量 | 持有美埃集团的股份比例 | 持有宝利金瑞的股份数量 | 通过宝利金瑞间接持有美埃集团的股份比例 | |

Yap Wee Keong (叶伟强) | 5,138,400 | 12.25% | 1,224,580 | 12.25% |

员工激励信托(Capita Trustees Limited 更名为:Apex Financial Services (Trust Company) Limited) | 1,704,650 | 4.06% | 406,251 | 4.06% |

Koh Tat Seng | 600,000 | 1.43% | 142,992 | 1.43% |

Ding Ming Dak | 694,400 | 1.65% | 165,489 | 1.65% |

Gan Boon Dia | 559,600 | 1.33% | 133,364 | 1.33% |

Lim Sim Pheor | 487,000 | 1.16% | 116,061 | 1.16% |

合计 | 9,184,050 | 21.89% | 2,188,737 | 21.89% |

《美埃科技(A20471.SH)美埃(中国)环境科技股份有限公司科创板首次公开发行股票招股说明书(申报稿》【2020-09-24】详细披露如下:

(一)美埃集团伦敦证券交易所AIM市场上市情况

发行人的间接股东美埃集团曾于2015年5月7日在伦敦证券交易所AIM市场上市,证券代码MAYA。美埃集团上市时共发行了12,475,000股新股,占发行后总股份数的29.40%。美埃集团上市时的架构图如下:

(二)美埃集团私有化退市情况

1、私有化要约

2017年末,由于伦敦证券交易所AIM市场流通性较差及英国脱欧可能性带来的市场下行预期,美埃集团董事会拟筹划退市事宜。蒋立自发行人设立起即是发行人的间接股东,对发行人的设立及发展情况较为熟悉,且看好发行人的发展前景,因此希望通过私有化收购美埃集团。

本次私有化收购由宝利金瑞实施,宝利金瑞于2017年7月12日在香港设立,截至私有化收购要约发出前其股份全部由T&U持有。T&U系蒋立100%持股的公司,蒋立于BVI设立了T&U并就持有T&U股份取得了国家外汇管理局江苏省分局出具的《境内居民个人境外投资外汇登记表》。

2018年1月26日,美埃集团发布公告,宣布其董事会接到宝利金瑞发出的私有化要约。根据该要约,宝利金瑞拟购买美埃集团发行在外的全部普通股股份,收购方式包括现金收购及换股方式收购。

2、收购实施过程

2018年2月9日,宝利金瑞宣布其已经取得了美埃集团董事会(独立董事除外)、管理层股东1及其他部分股东的不可撤销承诺,确认其在召开法庭会议时投赞成票支持本次私有化方案。

2018年2月16日,美埃集团发布公告,宣布本次私有化将依据泽西岛《公司法》第18A的规定实施,私有化方案需要取得股东大会、法庭会议通过及法庭听证认可。

2018年3月12日,私有化方案经管理层股东法庭会议以100%同意的比例通过及非管理层股东法庭会议以83.42%同意的比例通过。同日,美埃集团召开股东大会,以99.99%同意的比例通过与私有化退市相关的决议,包括(1)授权董事会执行私有化方案;(2)同意通过管理层股东与宝利金瑞换股的方案;(3)同意相应修改美埃集团的公司章程,并变更公司性质为私人公司。

2018年3月19日,泽西岛皇家法庭批准了私有化方案,该私有化方案将于法院指令送达公司注册机构时正式生效。

2018年3月22日,宝利金瑞完成对美埃集团的私有化收购,美埃集团正式从伦敦证券交易所AIM市场摘牌。私有化完成后宝利金瑞持有美埃集团100%股份。

3、私有化收购价款情况

宝利金瑞以略高于美埃集团当时股价的价格,即每股1.20英镑实施私有化收购,收购方式包括现金收购及换股方式收购。具体情况如下:

(1)管理层股东换股

截至私有化之前,美埃集团发行在外的普通股共计41,960,500股。其中管理层股东合计持有9,184,050股,占美埃集团发行在外股份的21.89%。上述管理层股东以宝利金瑞增发的股份(合计增发了 2,188,737 股普通股,股本金额为15,241,850美元)作为私有化收购的对价。

(2)现金收购

截至私有化之前,非管理层股东共持有美埃集团32,776,450股股份,占美埃1截至私有化之前,美埃集团股东YapWeeKeong(叶伟强)、KohTatSeng、DingMingDak(陈民达)、GanBoonDia(颜文礼)、LimSimPheor(GM)和员工激励信托合计持有美埃集团9,184,050股,合称“管理层股东”。

集团发行在外股份的78.11%。宝利金瑞以现金支付上述股东的私有化收购对价,共计39,331,740英镑,约合5,500万美元。

根据CharlesRussellSpeechlysLLP律师事务所出具的法律意见书,美埃集团上市及上市期间能够遵守伦敦证券交易所AIM市场的相关规则,在上市期间,美埃集团、美埃集团的董事及关键人员能够高度遵守伦敦证券交易所AIM市场的相关规则,包括信息披露规则,不存在违反伦敦证券交易所AIM市场相关规则的情形;此外,美埃集团于伦敦证券交易所退市的过程符合伦敦证券交易所AIM市场相关规则的要求,不存在违反相关规则的情形,不存在诉讼、仲裁或者针对美埃集团上市、退市相关的未决纠纷。

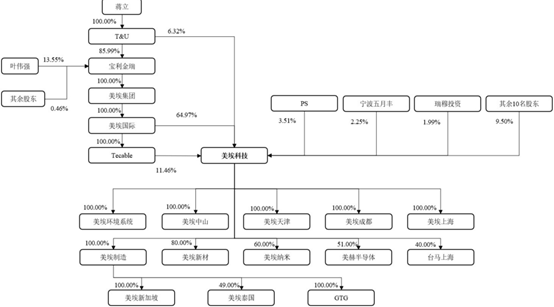

五、发行人股权结构

截至本招股说明书签署日,发行人股权结构如下:

……

《8-1发行人及保荐机构第二轮回复意见(美埃(中国)环境科技股份有限公司)》【2021-02-02】详细披露如下:

1.关于私有化

根据首轮问询问题1的回复,宝利金瑞实施私有化交易的资金主要来源于T&U的现金出资,分别来自于银行贷款、收回前期对天加环球借款以及T&U前期投资所得资金。私有化交易对价已支付完毕,宝利金瑞已通过股份方式向管理层股东支付了私有化对价;现金收购部分系美埃集团委托Link接收宝利金瑞支付的现金收购资金,并由Link将其对应支付给非管理层股东。私有化交易及退市过程中存在异议股东,相关争议已解决。Link已经将私有化对价支付给异议股东,且异议股东并未提出进一步主张。16.57%非管理层股东未参与法庭会议。

请发行人说明:(1)管理层股东换股的定价是否公允,是否履行了必要程序,是否存在纠纷或潜在纠纷;(2)T&U对天加环球借款的背景,T&U大额自有资金的具体来源,本次私有化资金来源是否清晰,是否存在纠纷或潜在纠纷;

(3)Link的主营业务、基本情况及与发行人是否存在关联关系,通过美埃集团委托Link接受资金并支付的原因及合理性;(4)非管理层股东是否已确认收到相关款项,未参与法庭会议股东的处理方式,异议股东争议解决的具体方式,异议股东是否仍可提出主张,是否存在纠纷或潜在纠纷;(5)发行人控股权是否清晰稳定,是否符合《科创板首次公开发行股票注册管理办法(试行)》(以下简称《注册办法》)第十二条第(二)项有关控股权的规定;(6)本次私有化交易各环节是否均符合税收、外汇、境外投资等法律法规的规定。

请发行人律师核查上述事项,说明核查过程及方式,并发表意见。

一、发行人说明

(一)管理层股东换股的定价是否公允,是否履行了必要程序,是否存在纠纷或潜在纠纷

管理层股东以其持有的美埃集团全部股份认购宝利金瑞新增发的股份,从而实现将其持有的美埃集团全部股份转让给宝利金瑞并相应取得宝利金瑞股份的目的。在包括本次换股交易在内的美埃集团私有化完成后,宝利金瑞持有美埃集团全部股权,管理层股东通过宝利金瑞间接持有的美埃集团股份比例与换股之前其直接持有的美埃集团股份比例保持一致,因此管理层股东换股的定价

公允。根据美埃集团私有化相关公告以及境外律师就宝利金瑞基本情况出具的法律意见书,管理层股东换股前后其直接/间接持有美埃集团的权益情况如下:

姓名 / 名称 | 换股前 | 换股后 | ||

持有美埃集团的股份数量 | 持有美埃集团的股份比例 | 持有宝利金瑞的股份数量 | 通过宝利金瑞间接持有美埃集团 的股份比例 | |

Yap Wee Keong (叶伟强) | 5,138,400 | 12.25% | 1,224,580 | 12.25% |

员工激励信托 | 1,704,650 | 4.06% | 406,251 | 4.06% |

Koh Tat Seng | 600,000 | 1.43% | 142,992 | 1.43% |

Ding Ming Dak | 694,400 | 1.65% | 165,489 | 1.65% |

Gan Boon Dia | 559,600 | 1.33% | 133,364 | 1.33% |

Lim Sim Pheor | 487,000 | 1.16% | 116,061 | 1.16% |

合计 | 9,184,050 | 21.89% | 2,188,737 | 21.89% |

为审议管理层股东换股相关事项,美埃集团于2018年3月12日召开管理层股东法庭会议、非管理层股东法庭会议及股东大会,私有化方案(包括管理层股东换股)经管理层股东及非管理层股东法庭会议全体股东所持表决权75.00%以上同意通过,管理层股东换股的相关议题分特别决议及普通决议分别经出席股东大会的股东所持表决权75.00%以上及50.00%以上同意通过,且于泽西法院指令到达泽西公司注册处(即美埃集团注册机关)时私有化方案正式生效且不附带任何条件。

根据宝利金瑞董事会于2018年4月3日作出的会议决议,同意宝利金瑞向前述管理层股东合计增发2,188,737股股份。同日,T&U作出股东决议,同意宝利金瑞向管理层股东增发新股。根据宝利金瑞的股东名册,管理层股东已经于2018年4月3日取得宝利金瑞增发的新股并且被登记为宝利金瑞股东。

根据CharlesRussellSpeechlysLLP律师事务所出具的法律意见,其认为私有化交易的程序合法、完备且获得了泽西法院的认可,本次私有化交易已经履行了其全部应履行的程序。美埃集团于伦敦证券交易所AIM市场退市的过程符合伦敦证券交易所AIM市场相关规则的要求,不存在违反相关规则的情形,不存在诉讼、仲裁或者针对美埃集团退市相关的未决纠纷。根据HowseWilliams出具的法律意见书,宝利金瑞不存在未决纠纷。

美埃集团及宝利金瑞已分别出具确认函确认本次私有化交易的价格公允,

各方均已履行了本次私有化相关的程序,截至本审核问询函回复报告出具日未因本次私有化相关事项发生过任何纠纷,不存在潜在纠纷。

综上所述,管理层股东换股的定价公允,已经履行了必要的程序,不存在纠纷或潜在纠纷。

(二)T&U对天加环球借款的背景,T&U大额自有资金的具体来源,本次私有化资金来源是否清晰,是否存在纠纷或潜在纠纷

根据T&U提供的相关资料并经发行人实际控制人蒋立的说明,2015年10月基于空调板块业务的商业发展需求,T&U 向其合作方 SustainabilityInvestmentAsiaLimited(以下简称“合作方”)转让其持有的天加环球股权(以下简称“本次股权转让”),合作方于2015年12月向T&U支付了本次股权转让的部分对价,约4,105万美元,即T&U大额自有资金的来源。此外,作为该次股权转让的先决条件之一,天加环球应自天沃投资受让其持有的南京天加股权。为帮助天加环球向天沃投资支付前述款项,T&U向天加环球提供了一笔金额约1600万美元的借款。

T&U的自有资金主要来源于合作方就本次股权转让向T&U支付的股权转让价款。

综上所述,本次私有化过程中,T&U向宝利金瑞提供的资金部分来源于银行借款(目前已经全部清偿完毕),部分来源于天加环球偿还给T&U的借款,其余来源于自有资金。因此,本次私有化交易的资金来源清晰,不存在纠纷或潜在纠纷。

(三)Link的主营业务、基本情况及与发行人是否存在关联关系,通过美埃集团委托Link接受资金并支付的原因及合理性

根据CharlesRussellSpeechlysLLP律师事务所出具的意见并登录Link官方网站(https://www.linkmarketservices.com.au/corporate/about/link-difference.html)进行查询,Link系一家跨国性的第三方机构,系澳大利亚上市公司LinkGroup的下属公司。LinkGroup为其客户提供资金收付、资产管理、公司秘书服务、股票管理、公司上市等服务,其经营地包括英国、德国、法国等欧洲国家。Link与发行人不存在关联关系。

根据CharlesRussellSpeechlysLLP律师事务所出具的意见,聘请Link这一类的第三方机构处理现金收付系英国上市公司私有化交易中的惯常操作,其目的系为了确保私有化交易涉及的现金资金安全。美埃集团、宝利金瑞及Link三方于2018年2月13日共同签署了ReceivingAgentServicesAgreement,美埃集团及宝利金瑞委托Link接收宝利金瑞支付的收购资金,并由Link统筹将相应现金对价支付给美埃集团的非管理层股东。

综上所述,Link与发行人不存在关联关系,在私有化交易中委托Link这一类的第三方机构接收私有化资金并向股东进行支付系英国上市公司私有化交易的惯常操作且具有合理性。

(四)非管理层股东是否已确认收到相关款项,未参与法庭会议股东的处理方式,异议股东争议解决的具体方式,异议股东是否仍可提出主张,是否存在纠纷或潜在纠纷

根据美埃集团及宝利金瑞的确认以及Link提供的付款计划,Link已经向全部非管理层股东支付了现金对价,截至本审核问询函回复报告出具日,不存在非管理层股东因尚未收到私有化对价而向美埃集团或宝利金瑞提出异议。

根据美埃集团私有化时法庭会议的相关会议记录,法庭会议分为管理层股东法庭会议及非管理层股东法庭会议,在召开管理层股东法庭会议时不存在异议股东,在召开非管理层股东法庭会议时,非管理层股东所持股份数量为32,776,450股,参与投票的非管理层股东所持美埃集团有表决权股份数量为27,343,648股,投赞成票的非管理层股东持有的美埃集团有表决权股份数量为27,342,683股,仅有2名参会股东以其合计持有的美埃集团965股股份投反对票,通过率为83.42%。

根据CharlesRussellSpeechlysLLP律师事务所出具的意见,私有化方案只要经全体非管理层股东所持有表决权股份数量的75.00%以上同意即通过,此时通过率的计算基础并非参与投票的非管理层股东所持表决权股份数量,而系全体非管理层股东所持有表决权股份数量,因此不论是否有股东未参与法庭会议的表决,只要通过率高于75.00%即视为私有化方案已通过表决。如果在法庭会议投票表决时存在异议股东,则异议股东应于法庭听证时当庭提出异议或者以

书面方式自行或委托代理人向法庭提出异议。若异议股东未能于法庭听证程序完成之前提出异议,那么听证程序结束后,泽西法院会将私有化方案已经通过的指令寄送至泽西公司注册处(即美埃集团注册机关),私有化方案自泽西法院指令到达泽西公司注册处时生效且不附带任何条件,而不论是否有股东未参与投票表决或者投反对票。

2018年3月12日,美埃集团召开了关于私有化交易的法庭会议,尽管有部分股东未参与法庭会议有部分股东投反对票,但根据私有化交易适用的相关规则,私有化方案已经全体非管理层股东所持表决权股份数量的75%以上同意通过,并于2018年3月19日履行了法庭听证程序,私有化方案于2018年3月20日到达泽西公司注册处正式生效并不附带任何条件,此时私有化方案对全体股东产生效力,而不论其是否参与了法庭会议投票,也不论其是否于法庭会议时投反对票。私有化方案生效后,异议股东及未参与法庭会议的股东应遵照执行,前述股东没有提出主张的法律基础。

根据CharlesRussellSpeechlysLLP律师事务所出具的意见书,美埃集团不存在诉讼或者针对美埃集团退市相关的未决纠纷。根据HowseWilliams出具的法律意见书,宝利金瑞不存在未决纠纷。根据美埃集团及宝利金瑞的确认,自私有化方案生效后至今未参与法庭会议的股东以及异议股东未以任何方式向美埃集团或者宝利金瑞提出任何异议,不存在纠纷或者潜在纠纷。

综上所述,非管理层股东已收到相关款项,私有化方案生效后异议股东及未参与法庭会议的股东也需遵照执行,前述股东目前无法再提出主张,不存在涉及异议股东的纠纷或潜在纠纷。

(五)发行人控股权是否清晰稳定,是否符合《科创板首次公开发行股票注册管理办法(试行)》(以下简称《注册办法》)第十二条第(二)项有关控股权的规定

报告期内,发行人控股股东一直为美埃国际,美埃国际的唯一股东一直为美埃集团。自2018年3月美埃集团私有化完成后,宝利金瑞成为美埃集团的唯一股东,而宝利金瑞的控股股东为T&U,T&U的唯一股东及实际控制人为蒋立。因此自美埃集团实施私有化完成后,发行人的实际控制人为蒋立,发行人的控股股东仍然为美埃国际。

截至本审核问询函回复报告出具日,发行人的多层次控制关系如下:

发行人的控股股东美埃国际及股东Tecable、T&U合计持有发行人82.75%股权,美埃国际、Tecable及T&U均受发行人实际控制人实际支配,因此发行人实际控制人间接控制发行人82.75%股权。

根据境外律师出具的相关法律意见书以及美埃国际、美埃集团、T&U、Tecable、宝利金瑞及蒋立出具的承诺函,其直接或间接持有的美埃科技股份权属清晰、真实持有,不存在委托持股、信托持股的情形,不存在任何影响控股权的约定,不存在质押、冻结或其他形式的权利限制,发行人的控制权清晰。

综上所述,发行人最近两年的控股股东、实际控制人均未发生变更,控股股东和受控股股东、实际控制人支配的股东所持发行人的股份权属清晰,符合《科创板首次公开发行股票注册管理办法(试行)》第十二条第(二)项有关控股权的规定。

(六)本次私有化交易各环节是否均符合税收、外汇、境外投资等法律法规的规定

本次私有化交易涉及的主要环节包括:T&U设立宝利金瑞、宝利金瑞通过现金收购及换股方式实施对美埃集团的私有化。

蒋立先生已就其于BVI设立的特殊目的公司T&U办理了个人境外投资相应的外汇登记并就持有T&U股份取得了国家外汇管理局江苏分局出具的《境内居民个人境外投资外汇登记表》。根据《国家外汇管理局关于境内居民通过特殊目的公司境外投融资及返程投资外汇管理有关问题的通知》,境内个人就其持有境外企业进行外汇登记仅需就其持股的第一层境外公司办理登记,因而T&U在境外设立子公司宝利金瑞以及宝利金瑞收购美埃集团不涉及境内个人的外汇登记。本次私有化收购的资金均由宝利金瑞在境外取得,不涉及人民币资金出境。因此本次私有化交易符合中国的外汇相关法律法规的规定。

本次私有化的直接收购主体宝利金瑞及其股东为境外主体,因此本次私有化收购行为不需要根据商务部《境外投资管理办法》(商务部令2014年第3号)及国家发展及改革委员会《企业境外投资管理办法》(国家发展和改革委员会令第11号)办理境内企业境外投资的备案登记。

鉴于在私有化当时美埃集团系在伦敦证券交易所AIM市场公开挂牌的上市公司,宝利金瑞在私有化过程中以现金收购及换股方式向美埃集团股东(主要为外籍自然人)收购其持有的美埃集团股票,而《关于非居民企业间接转让财产企业所得税若干问题的公告》主要适用于非居民企业间接转让中国居民企业股权,因此本次私有化不适用前述规定。出售美埃集团股票的股东应就所得自行履行税收申报和缴纳义务。

综上所述,本次私有化交易各环节均符合税收、外汇、境外投资等境内适用法律法规的规定。