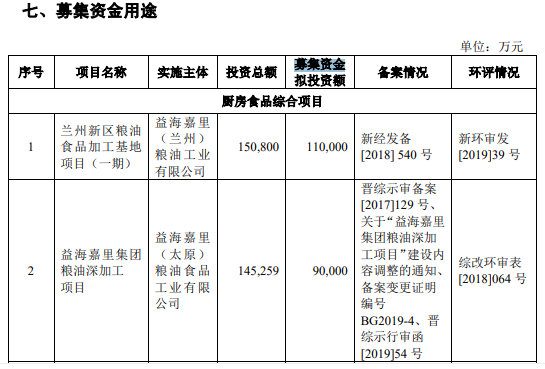

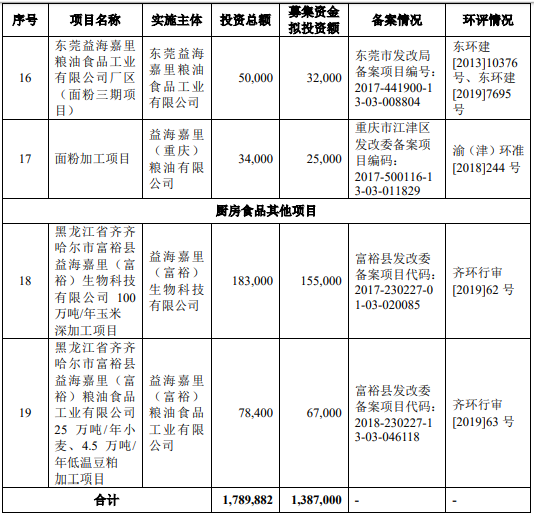

【上市公司税讯】金龙鱼: IPO拟发行54215.9万股股票,募投资金用于兰州新区粮油食品加工基地等19个项目、总投资额约138.7亿元——本次IPO发行费用概算,包括审计验资费用2970万元、律师费用849.06万元、评估费用56.60万元

金龙鱼(300999.SZ)于2020年9月16日发布IPO招股意向书,披露金龙鱼本次公开发行股票54,215.9154 万股,募集资金拟投资兰州新区粮油食品加工基地等19个项目,总投资额约138.7亿元。本次IPO发行费用概算,包括审计验资费用2,970万元、律师费用849.06万元、评估费用56.60万元。

大力税手注:

截至2019年12月31日,发行人拥有161家境内控股子公司、18家境外控股子公司、22家主要参股公司以及42家分公司。

《金龙鱼:首次公开发行股票并在创业板上市招股意向书》[2020-09-18]详细披露如下:

……

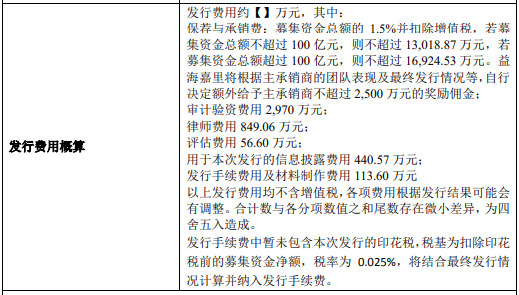

保荐与承销费:募集资金总额的1.5%并扣除增值税,若募集资金总额不超过100亿元,则不超过13,018.87万元,若募集资金总额超过100亿元,则不超过16,924.53万元。益海嘉里将根据主承销商的团队表现及最终发行情况等,自行决定额外给予主承销商不超过2,500万元的奖励佣金;

审计验资费用2,970万元;

律师费用849.06万元;

评估费用56.60万元;

用于本次发行的信息披露费用440.57万元;

发行手续费用及材料制作费用113.60万元

以上发行费用均不含增值税,各项费用根据发行结果可能会有调整。合计数与各分项数值之和尾数存在微小差异,为四舍五入造成。

发行手续费中暂未包含本次发行的印花税,税基为扣除印花税前的募集资金净额,税率为0.025%,将结合最终发行情况计算并纳入发行手续费。